7月13日,海关总署发布的数据显示,今年上半年中国进出口总值2.92万亿美元,同比下降4.7%。其中,出口1.66万亿美元,下降3.2%;进口12547.4万亿美元,下降6.7%;贸易顺差4086.9亿美元,增长6.03%。按人民币计,进出口总值20.1万亿元,同比增长2.1%,其中出口11.46万亿元,同比增长3.7%;进口8.64万亿元,同比下降0.1%。

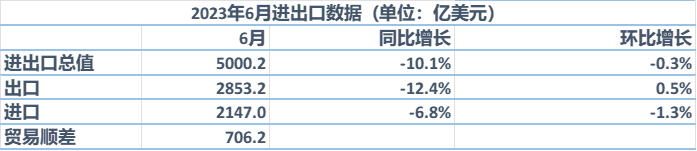

具体看6月,按美元计价,中国进出口总值5000.2亿美元,同比下降10.1%。其中,出口2853.2亿美元,同比下降12.4%;进口2147.0亿美元,同比下降6.8%,贸易顺差706.2亿美元,收窄27.89%。

按人民币计算,6月进出口总值进出口3.49万亿元,同比下降6.0%。其中,出口总值1.99万亿元,同比下降8.3%,进口总值1.50万亿元,下降2.6%,贸易顺差4912.5亿元,收窄24.44%。

海关总署新闻发言人、统计分析司司长吕大良表示,当前中国外贸发展总体是平稳的,同比看起来似乎走得“慢”了一点,但环比是一步一个脚印地稳步前行,二季度环比增长,最近连续两个月的环比也是增长的,平稳发展是有支撑的。

“关于下半年外贸,我们感到既有压力也有信心。当前,主要发达经济体通胀仍处于高位,地缘政治冲突持续,短期外需回暖动力不足,我国外贸稳增长仍面临较大压力。但同时也要看到,我国经济韧性强、潜力大、长期向好的基本面没有变,随着一系列政策措施持续发力,我们有信心、有基础、有条件实现进出口促稳提质的目标。”吕大良说道。

汽车出口延续量价齐升势头

6月份,中国出口2853.2亿美元,同比下降12.4%,增速较前值下行4.9个百分点。

海外需求方面,东方金诚首席宏观分析师王青对澎湃新闻表示,美、欧、日等发达国家经济下行势头对中国出口有明显影响。其中,6月中国对美出口额同比下降23.7%,降幅较上月扩大5.5个百分点,明显高于整体出口降幅,为连续第11个月同比下降。

王青表示,除了上年同期出口增速基数抬高3.6个百分点外,6月中国对美出口降幅加剧的主要原因还是来自美国国内。前期美联储持续大幅加息,正在对美国国内总需求形成较强抑制效应,而近期银行业危机也会进一步加剧经济下行。

具体看,年初以来美国供应管理协会制造业PMI指数持续处于深度收缩区间,6月进一步降至46.0%,创下近3年以来新低。

王青表示,美国商品进口需求受到抑制。另外,年初以来中国对美出口降幅明显超过美国进口整体降幅,也与这段时间美国进口更多转向西欧、北美有关,背后或反映后疫情阶段美国对高值耐用消费品的需求保持较强韧性。

同时,上半年中国对东盟进出口3.08万亿元,同比增长5.4%。光大银行金融市场部宏观研究员周茂华对澎湃新闻表示,中国外贸结构持续优化,机电产品出口占比稳步提升,民营出口企业不断壮大,中国对东盟、一带一路等新兴市场经贸更加紧密,市场潜力逐步释放,中国外贸展现韧性。

价格方面,英大证券公司首席宏观经济学家郑后成对澎湃新闻表示,虽然6月CRB指数当月同比录得-16.31%,较前值小幅上行,但是6月PPI当月同比录得-5.4%,较前值下行0.8个百分点,也对6月出口金额当月同比形成利空。

基数效应方面上,郑后成表示,2022年6月出口金额当月值较5月上行216.25亿美元至3280.17亿美元,为1994年8月有数据记录以来第三高值,对6月出口金额当月同比形成利空。

汽车出口方面,王青表示,6月汽车出口额同比增长109.9%,出口量同比增长65.4%,延续年初以来的量价齐升势头。

王青指出,制造业转型升级正在塑造出口新动能。中国在新能源汽车领域实现“弯道超车”,包括欧盟等发达经济体在内,今年以来中国新能源汽车出口在全球市场的份额大幅提升。与此同时,6月锂电池、太阳能电池出口也在延续快速增长势头,以上“新三样”体现国内制造业转型升级对出口的促进作用显著。

进口同比增速连续4个月下降

6月份,进口2147.0亿美元,同比下降6.8%,降幅比上月扩大2.3个百分点,为连续第四个月同比下降。

从价格因素看,王青表示,6月大宗商品价格同比跌幅与上月基本持平,其中原油等主要进口商品价格同比跌幅还有所扩大。这意味着,价格因素对6月进口额同比增速仍起到明显的下拉作用。

从需求角度看,王青表示,6月国内制造业PMI仍落于荣枯线以下,显示国内经济修复动能走弱的势头尚未逆转,再加上6月中国出口降幅扩大,加工贸易环节所产生的原材料、中间品等进口需求相应减弱,这两方面因素都对中国进口需求产生拖累。

“这也反映于6月制造业PMI进口指数仅录得47.0,在收缩区间进一步下探。因此,尽管进口价格走低也会提振原油等部分商品进口备货需求,但进口需求整体扩张动力不足。”王青说道。

整体看上半年,以美元计价,1-6月进口额累计同比下降6.7%,不及去年同期的5.6%和去年全年的1.0%。

王青表示,在经济全面转入疫后修复过程的情况下,今年以来进口增速不升反降,主要受价格因素拖累。在全球经济下行压力加大前景下,上半年大宗商品价格整体走低,RJ-CRB商品价格指数均值同比下降7.8%,而去年上半年均值为同比增长50%。因此,进口价格走低对进口额名义增速的下拉作用明显。

“此外,今年上半年国内经济向上修复的过程比较温和,经济回升的基础尚不牢固,市场信心有待进一步提振,因而对进口需求的带动作用也较为有限。”王青说道。

周茂华也表示,6月及上半年中国对大宗商品、消费品进口数量增长较快,反映国内需求在逐步复苏;但整体进口金额同比表现低迷,其中进口的大宗商品价格整体持续回落,降低了进口成本;同时,国内对钢材、集成电路等进口增速下滑拖累整体进口表现。

未来外贸怎么走?

展望下半年出口,郑后成表示,预计3季度出口累计同比增速大概率位于低位,4季度有望小幅上行。下半年美国销售总额同比大概率在负值区间持续下探,而美国库存总额同比大概率进入负值区间,对中国出口累计同比形成冲击。同时,3季度PPI同比可能触底上行,但是依旧处于较低位置,在价格角度对出口金额累计同比形成利空。

从基数角度看,郑后成表示,2022年4季度出口金额当月同比进入负值区间,在基数角度对2023年4季度出口增速形成利多。

“短期内外需疲弱态势难现改观。二季度以来,出口增速下行已成为经济复苏势头放缓的一个重要原因。这不仅导致外需对经济增长形成负向拖累,还会对国内消费和投资信心带来一定影响。这意味着三季度推动国内复苏势头转强,要更多倚重内需,着力促消费、扩投资,有效提振市场信心。考虑到外贸行业吸纳大量就业,该领域也将成为稳就业的一个重要发力点。”王青说道。

王青表示,预计未来外贸领域稳规模优结构政策措施将进一步加码,包括面向外贸企业的阶段性税费减免,以包容性监管鼓励跨境电商、海外仓等外贸新业态创新,加快推进双边及多边贸易协定谈判进程,为外贸出口营造更为有利的制度环境等。

展望下半年进口,王青表示,由于去年下半年大宗商品价格整体走低,这意味着基数下移会带动今年下半年大宗商品价格同比表现改善,因此价格因素对进口额名义增速的下拉作用会减弱。

王青还指出,伴随6月政策性降息落地,政策面再度强调要“加大宏观政策调控力度”,接下来系列稳增长政策有望持续出台,三季度起国内经济复苏动能也有望转强,这将提振进口需求边际回升。

“综合价格和需求两方面因素,我们判断下半年进口同比增速有望回正。但在内需改善势头温和、外需下行的情况下,进口需求显著走强并带动进口额高增的动力不足,预计下半年进口增速将在5%以下的较低水平。”王青说道。